中标

奥司他韦以0.99元/颗中标第七批集采,“一品独大”承压!

金额

-

项目地址

浙江省

发布时间

2022/08/03

公告摘要

公告正文

奥司他韦以0.99元/颗中标第七批集采,“一品独大”承压!

前不久第七批国采正式落幕,东阳光药以0.99元/颗的价格中标奥司他韦胶囊,“每颗不到1元”让东阳光药“可威”引发巨大关注。

随着集采的选区结果出炉,东阳光药的供应省份确定为山东省、湖北省、广东省、重庆市;根据其中标价计算,未来其集采市场份额约505万元(不含备供省份)。

505万元意味着什么

?

与2021年营收8511万元相比,东阳光药奥司他韦此次集采得到的份额,尚不及这最差年份的营收零头,更不用说2019年16.6亿元的高光时刻。

此次集采,东阳光药在奥司他韦胶囊上的中标价,相比最高有效申报价低降幅超过92%。资本市场对于“一品独大”的东阳光药快速做出反应,公司股价一路下跌至5港元区间。

投资者“用脚投票”并非没有道理。

在此前的多轮集采中,信立泰“泰嘉”氯吡格雷的遭遇,曾经同样让这家“一品独大”企业一度陷入短期业绩泥潭,同时也是一个极其真实、可参考的样本。

行业人士分析指出,医药企业聚焦资源打造核心大品种,“一品独大”并没有问题,不过,如果把时间线拉得更长,面对集采考验,核心品种进集采大幅降价会损害短期业绩,不进集采则可能失去区域市场前景,“一品独大”企业能否在“以价换量”的语境下快速完成品类结构调整,最终决定了企业能否实现转型升级。

东阳光药或将短期承压

“可威”能否以价换量

?

在本次集采中,东阳光药奥司他韦降价如此决断的重要原因之一正是“成本可控”。

目前,国内市场只有东阳光药拥有奥司他韦的原料药批文,且拥有一条国内最大的奥司他韦磷酸盐原料药生产线,这确保了可以凭借更低的成本来生产。

然而,不容忽视的问题在于,新冠疫情对企业业绩带来的影响不可谓不大。

如今,疫情常态化防控,防护措施的普及,人口流动的下降,流感爆发势头已不如过去,奥司他韦的市场需求和销量自然不乐观。数据显示,2021年奥司他韦品类在药品零售市场和等级医院的销售额分别仅有3.85亿元、7亿元,较2020年同比下降71.77%和54.95%。

其次,愈发严峻的市场竞争也让东阳光药颇感压力。

东阳光药的奥司他韦合成专利将于2024年到期,颗粒型专利也只能撑到2026年。此外,被认为更适合儿童使用的干混悬剂剂型也已获批上市,目前有2家企业拥有生产批文,成都倍特药业拿下首仿;东阳光药虽也在加速上市进程,但另有石家庄四药、乐普制药、齐鲁制药等超10家企业提交上市申请,且正在审评审批中。

市场人士指出,东阳光药“可威”的市场正在被夹击,越来越多的仿制药厂家和新品规入市,将进一步分割优势企业的市场份额,并且在区域市场进一步压缩“可威”的销售空间。

除此之外,抗流感新药也在不断涌现。

罗氏流感创新药速福达(玛巴洛沙韦)于去年4月获批上市,并在随后纳入医保支付;在研的众生睿创ZSP1273片及颗粒、珍宝岛药业/广州市恒诺康医药的注射用HNC042、青峰医药/银杏树的GP681、太景医药的核酸內切酶抑制剂TG-1000、征祥医药的抗流感新药ZX-7101A、安帝康生物的ADC189以及中国药科大学抗病毒1类新药黄芩素等产品,同样备受市场关注。

不难看出,在流感药物的赛道赛道上,东阳光药正在逐渐失去大品种先发壁垒的优势,以上种种让“可威”的未来充满了不确定性。

事实上,“一品独大”医药企业的营收结构存在品种单一的风险,不论是不可抗力的外部政策影响还是同行竞争者的虎视眈眈,任何风吹草动都可能引发市场震动,尤其面对医保支付“腾笼换鸟”的顶层制度变革,进一步增大了支付端的价格压力。

与之相应的是,东阳光药的股价也一直震荡不休。

从公司管理层结构调整引发股价腰斩,到疫情影响下“可威”销量大降股价再跌,以及遭遇黑石可转债违约危机而被踢出港股通、被东阳光剥离重组,直至此次0.99元的集采报价让股价从7港元又跌至5港元……种种迹象表明,投资者对东阳光药开始失去耐心。

显然,仅仅依靠仿制药扛起市场销售巨大利润的时代将一去不返,在集采聚焦“临床用量大、使用金额高”的大品种导向之下,一家企业仅依靠一款单品就赚得钵满盆满定将遭遇集采重挫。如何转变当前局面,将是投资者接下来关注的重点。

行业普遍认为,药品集中带量采购让医药产业发生了根本性的转变,过去传统的“以药养医”陋习屡见不鲜,以往倚重单一品种的仿制药企,市场局面正在发生根本性的扭转,专利过期药、仿制药正式进入微利时代,无论是跨国企业还是本土企业,都必须面对医保支付市场的创新产品溢价准则。

“一品独大”遭遇微利时代

创新转型升级迫在眉睫

因“一品独大”曾经陷入业绩泥潭的并非没有前车之鉴,最典型的当属信立泰。

信立泰凭借“泰嘉”曾经掌控了氯吡格雷国内市场的主导权,2000年9月,硫酸氢氯吡格雷片(泰嘉)获批国家二类新药,凭借较低的成本以及先发优势,泰嘉一度让信立泰奠定了国内心脑血管药品的龙头地位。

2013年,“泰嘉”的年销售额就已经突破了15亿元,占公司当年总营收的64.46%。数据显示,2018年硫酸氢氯吡格雷片在国内公立医院的销售额为122.39亿元。其中,赛诺菲占58.47%的市场份额,信立泰为第二大生产厂家,占29.25%,第三位的乐普医疗占12.27%。

信立泰的业绩走出下坡路,与集采价格竞争带来的市场重挫不无关系。

自2018年以来,国家不断深化药品集中带量采购政策实施,获得仿制药时代红利的信立泰冲在药品集中带量采购的第一线,但也让仿制药暴利时代的好日子走到了头。

2018年12月,全国“4+7”药品集中带量采购拉开帷幕。第一次集采试水,“泰嘉”就以每片3.18元,降幅近7成的超低价一举中选,此举虽稳住了原有市场,却也震惊了行业内外,带来了股价连续3天暴跌近20%的后果。

紧随其后的全国集采,面对石药集团、赛诺菲、乐普医疗的2.44元/片、2.55元/片、2.98元/片价格竞争,信立泰则以全场最高价“3.13元”出局。结果公布当天,信立泰股价再次暴跌,连续5个交易日累计跌幅25%以上。

集采丢标成为信立泰的业绩分水岭。

2019年硫酸氢氯吡格雷片的收入近30亿元,而2019年信立泰营业总收入约44.7亿元,净利润下滑50.95%;到了2020年,信立泰更是交出了史上最差答卷,全年营收同比降低38.74%;净利润约0.61亿元,同比降低91.49%;扣非净利润约0.04亿元,同比降低99.40%。

痛失集采市场,再受疫情影响,信立泰的营收、利润都在一路下滑。遭遇集采重创后,信立泰开始加大创新药和高技术仿制药的研发投入,走上了由仿制药企向创新药企的转型之路。

近年来,信立泰陆续终止了部分已进入临床阶段的抗肿瘤生物类似药、抗生素等研发项目,并开始积极的“卖”与“买”,品种结构调整不断加速:

2020年,信立泰将旗下仿制药盐酸厄洛替尼、利伐沙班在中国大陆地区的权益转让给蓝谷药业,把盐酸达泊西汀卖给了天方药业;将处于I期临床试验阶段的在研品种“重组人促卵泡激素-CTP融合蛋白注射液”的技术所有权和知识产权转让给了金赛药业;

2021年,信立泰转让甲磺酸伊马替尼于国药一心,获得2700万元的技术转让费;

2021年,信立泰宣布与韩国D&DPharmatech,Inc.达成合作,获得其创新药DD01在中国大陆地区的独家许可权。

不难看出,信立泰在近两年采取的一系列操作,企业战略转型升级目的明显。但是,2018年-2021年信立泰的研发费用投入波动非常大,分别为4.07亿元、7.63亿元、3.71亿元、3.57亿元,药物研发需要长期投入巨大的资金,短期对于信立泰而言,时间和成本都是考验。

2021年,信立泰的创新产品信立坦阿利沙坦酯片通过医保谈判成功续约国家医保目录,在一定程度上带动了信立泰的业务增长。2021年年报显示,信立泰全年营收超过30亿,同比增长11.68%;净利润5.34亿,同比增长776.9%;扣非净利润2.83亿,同比增长7283%。从业绩表现来看,如今的信立泰又开始重回增长轨道,但与带量采购之前的业绩相比,依然存在较大差距。

专家指出,全国药品集中带量采购可以被视为国内仿制药开始进入微利时代的标志,仿制药企业的衰落也是必然;相应的,也侧面印证了医药企业的发展核心应该在创新研发。

与信立泰遭遇集采的处境有所不同,对于东阳光药而言,在创新转型的空间和时间方面显得更为宽松。

一方面,本次国家带量采购除了奥司他韦,心血管用药美托洛尔和精神分裂症用药阿立哌唑这两个大品种,东阳光药以竞争者的角色参与瓜分成熟市场;另一方面,重组人胰岛素注射液、甘精胰岛素注射液已经获批,糖尿病领域的产品管线也开始逐渐形成。

不过,无论是化学仿制药还是胰岛素,集采降价始终是企业无法逃避的现实局面,想要获得长期的市场竞争优势,创新依然是唯一的选择。

去年年底,东阳光药的大股东从东阳光更换为广东东阳光药业有限公司(简称“东阳光研”),并拥有优先0对价取得东阳光研国内产品的权利,可以看做东阳光药开始将公司重心向创新研发转移的信号。

东阳光研的主体是创办于2005年的东阳光药业研究院,在2015年到2018年间,其化合物首次授权专利数量曾排名中国药企第一。目前,东阳光研已成功引进70亿元战投,并即将登陆科创板。东阳光药从东阳光剥离后归属东阳光研,目的就是为了整合资源,打造集研发、生产、销售于一体的综合性医药上市集团。

“力争2026年销售额突破260亿”是东阳光医药板块给自己设立的目标,而这个目标仅仅依靠奥司他韦自救,亦或通过部分仿制药和胰岛素,显然是不可能完成的任务。

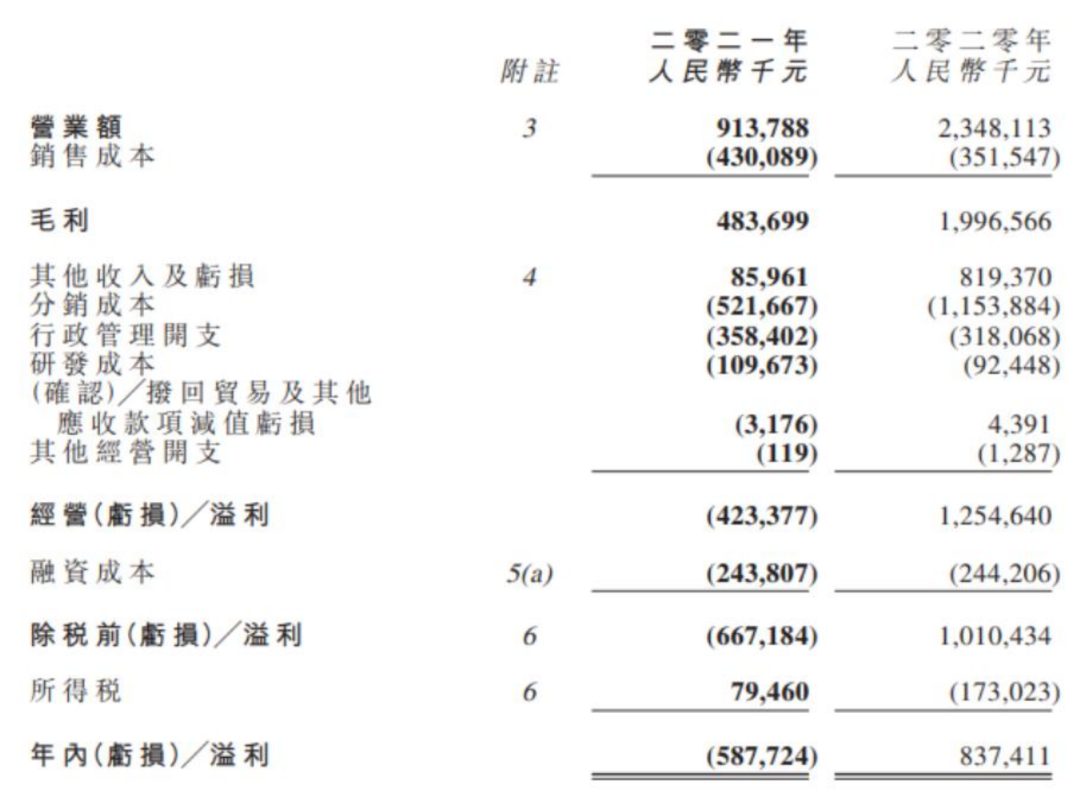

2021年,东阳光药营收同比下滑61.08%至9.14亿元,亏损5.88亿元,由盈转亏,东阳光药能否在短期内跨越业绩泥潭,快速完成创新转型,关键取决于未来产品管线研发进展。

有业内专家预估,在集采开始后,未来将会有三分之一的药企消失,这些部分企业退出市场的根本原因在于他们不能促进我国医药产业迈向高质量发展,也不能研发出满足我国尚未满足临床需求的真正药品。

从“一品独大”迈向创新产品集群,信立泰依然行走在转型的道路上,面对集采降价压力,短期带来的业绩冲击,东阳光药会是下一个“信立泰”吗?

返回顶部